Публикуем разъяснения по льготам по имущественным налогам для лиц, имеющих трех и более несовершеннолетних детей.

По налогу на имущество физических лиц

В соответствии с пунктом 6.1 статьи 403 Налогового кодекса РФ , налоговая база в отношении объектов налогообложения, указанных в пункте 3 , 5 статьи 403 Налогового кодекса РФ,

находящихся в собственности физических лиц, имеющих трех и более несовершеннолетних

детей, уменьшается на величину кадастровой стоимости 5 квадратных метров общей площади

квартиры и 7 квадратных метров общей площади жилого дома в расчете на каждого

несовершеннолетнего ребенка.

Указанное уменьшение может быть предоставлено как одному, так и второму родителю, а

также усыновителю ( удочерителю ), опекуну, попечителю (приемному, патронатным

родителям), имеющим трех и более несовершеннолетних детей, имеющих объекты

налогообложения. В случае если объект налогообложения принадлежит только детям (одному

из детей), уменьшение не предоставляется.

По земельному налогу

В соответствии с пунктом 5 статьи 391 Налогового кодекса РФ налоговая база по земельному

налогу уменьшается на величину кадастровой стоимости 600 кв.м. площади земельного участка.

Если площадь участка составляет не более 6 соток – налог не взимается, если площадь участка

превышает 6 соток – налог рассчитывается за оставшуюся площадь. Вычет может быть

предоставлен как одному, так и второму родителю, а также усыновителю ( удочерителю ),

опекуну, попечителю (приемному, патронатным родителям), имеющим трех и более

несовершеннолетних детей в отношении одного земельного участка по выбору

налогоплательщика.

Статьей 5 Закона Санкт-Петербурга от 23.11.2012 N 617-105 «О земельном налоге в Санкт-

Петербурге» и Закона Санкт-Петербурга от 28.06.1995 N 81-11 «О налоговых льготах» от уплаты

земельного налога освобождае тся один из родителей (усыновителей), опекунов или

попечителей, имеющих в составе семьи трех и более детей в возрасте до 18 лет , в отношении

одного земельного участка на территории Санкт-Петербурга, находящегося в их собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении. Налоговые льготы для детей в составе многодетных семей не установлены.

По транспортному налогу

В соответствии с Законом Санкт–Петербурга от 04.11.2002 №487–53 «О транспортном налоге»

и Законом Санкт-Петербурга от 28.06.1995 N 81-11 «О налоговых льготах» от уплаты

транспортного налога освобождается , зарегистрированный по месту жительства в

Санкт– Петербурге, один из родителей (усыновителей), опекунов (попечителей), имеющих в

составе семьи трех и более детей в возрасте до 18 лет, за одно транспортное средство с

мощностью двигателя до 150 лошадиных сил включительно.

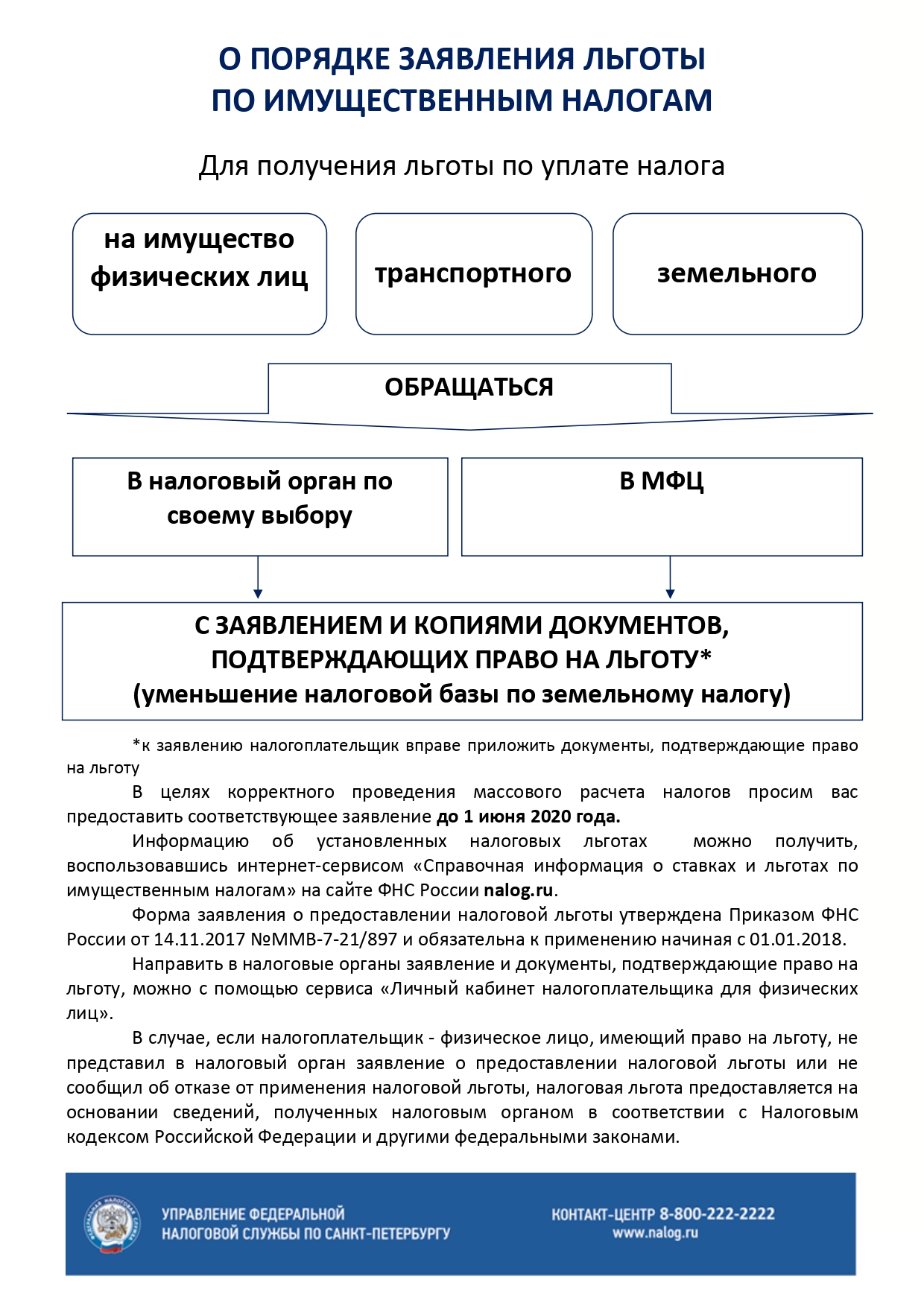

Льгота предоставляется на основании заявления налогоплательщика и документов, подтверждающих право на льготу.

— паспорт а гражданина Российской Федерации (для родителей, усыновителей, включая

страницы 16–17 паспорта),

— свидетельства о рождении детей (при отсутствии соответствующих записей в паспорте

гражданина Российской Федерации)

— документов, подтверждающих статус опекуна, попечителя (опекунское свидетельство,

договоры об осуществлении опеки или попечительства в отношении детей либо договоры о

приемной семье (для опекунов, попечителей),

— свидетельство о государственной регистрации акта усыновления.

Информация о категориях налогоплательщиков, имеющих право на льготы, перечне документов, являющихся основанием для предоставления льготы, размещена на сайте ФНС России www.nalog.ru в интернет–сервисе «Справочная информация о ставках и льготах по имущественным налогам».

Форма заявления на предоставление льготы утверждена приказом Федеральной

налоговой службы от 14.11.2017 №ММВ-7-21/897@ и размещена на указанном сайте.

Заявление можно подать в любой налоговый орган по выбору налогоплательщика любым из

следующих способов:

— лично (через законного или уполномоченного представителя);

— с помощью электронного сервиса «Личный кабинет налогоплательщика для физических лиц»

на официальном сайте ФНС России nalog.ru;

— по почте;

— через любое отделение Санкт-Петербургского государственного учреждения

«Многофункциональный центр предоставления государственных услуг».